[DOSSIER THÉMATIQUE] Les spécificités comptables des professions de santé libérales

Comme les autres professions libérales, les praticiens qui décident de s’installer à leur compte doivent tenir une comptabilité rigoureuse. En raison des spécificités concernant les métiers de la santé, il est préférable de faire appel à un spécialiste appartenant à l’Ordre des experts-comptables, qui est spécialisé dans les activités libérales. L’expert peut également représenter le professionnel de santé auprès de l’administration fiscale.

Comptabilité du médecin et types d’exercice

La tenue de la comptabilité d’un médecin en exercice libéral peut être plus ou moins simplifiée selon le montant de ses honoraires et le statut juridique choisi pour son activité professionnelle.

Secteurs et honoraires des médecins

Les médecins libéraux peuvent exercer dans le secteur 1,2 ou 3. Les médecins du secteur 1 appliquent le tarif conventionné, c’est-à-dire celui qui a été fixé en accord avec la Sécurité sociale, et qui sert de base pour le calcul des remboursements. Actuellement, le tarif d’une consultation chez un généraliste conventionné est de 25 euros. Les médecins du secteur 2, qu’ils soient généralistes ou spécialistes, peuvent appliquer librement leurs honoraires, qui présentent généralement un dépassement par rapport au tarif conventionné. Enfin, les praticiens du secteur 3 fixent des tarifs plus élevés, car ils soignent une catégorie de patientèle qui a besoin de plus de temps. C’est par exemple le cas des psychiatres. Ils peuvent consacrer jusqu’à 2 heures d’entretien à chaque patient lors d’une consultation, ou même davantage.

Pour le patient, consulter un médecin du secteur 1, 2 ou 3 influe sur le montant remboursé par l’Assurance maladie (qui est fixé à 70 % du tarif conventionné). Pour les médecins, cela implique des honoraires plus ou moins élevés, qui vont déterminer leur régime déclaratif. Les médecins généralistes conventionnés qui perçoivent moins de 32 000 euros peuvent bénéficier d’un régime fiscal simplifié, et n’ont pas besoin de tenir une comptabilité.

La forme juridique

Au moment de s’installer en libéral, le professionnel de santé (médecin, infirmier et auxiliaires médicaux, dentistes, chirurgien-dentiste, kinésithérapeute) peut exercer en nom propre ou en société. S’il s’installe en nom propre et que ses recettes brutes annuelles ne dépassent pas 32 000 euros, il peut opter pour le régime déclaratif spécial du micro BNC ou bénéfices non commerciaux. Si le médecin lance son activité en cours d’année, ce revenu sera apprécié au prorata temporis, c’est-à-dire évalué d’après la durée d’activité. Par exemple, supposons que vous avez ouvert votre cabinet le 1er octobre, et qu’au 31 décembre vous présentez une recette totale de 7 500 euros. Votre recette annuelle est alors estimée à (7500/3) × 12 = 30 000 euros, vous n’avez donc pas dépassé le seuil. Vous pouvez bénéficier du régime simplifié du micro BNC, et n’avez pas besoin d’effectuer un suivi de comptabilité.

Les professionnels libéraux en nom propre peuvent également opter pour le régime de la déclaration contrôlée. Ce régime devient obligatoire pour les praticiens en nom propre dont les revenus dépassent le seuil annuel de 32 000 euros. Le dépassement est effectif dans deux cas :

- Si les 32 000 euros, effectifs ou proratisés, sont dépassés dès la première année ;

- Si les 32 000 euros sont dépassés pendant deux années de suite, mais pas la première année.

Les professionnels de santé qui choisissent de s’établir en société doivent créer une Société d’exercice libéral (SEL). Il existe plusieurs types de SEL :

- Société d’exercice libéral à forme anonyme (SELAFA) ;

- Société d’exercice libéral à responsabilité limitée (SELARL) ;

- Société d’exercice libéral par actions simplifiée (SELAS) ou SELASU pour la forme unipersonnelle ;

- Société d’exercice libéral unipersonnelle à responsabilité limitée ou SELURL pour ceux qui s’établissent seuls.

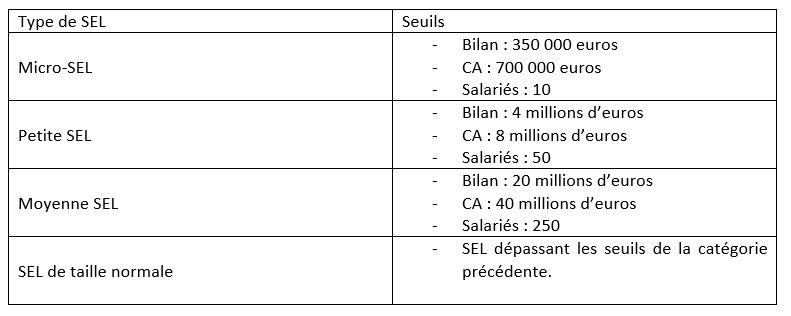

Comme toutes les professions libérales réglementées établies sous forme de société, les SEL doivent tenir une comptabilité complète similaire à celle des sociétés commerciales. Toutefois, les petites et moyennes SEL peuvent bénéficier d’un régime simplifié. Il existe des seuils à ne pas dépasser pour chaque type de SEL, en principe la SEL passe à la catégorie supérieure lorsqu’elle dépasse deux des seuils mentionnés.

Les obligations comptables des professionnels de santé libéraux

La comptabilité est différente selon le régime qui s’applique à l’activité libérale du praticien. Dans tous les cas, ce dernier doit garder toutes ses pièces comptables et il est conseillé de faire appel à un expert-comptable à Paris pour s'en sortir.

Comptabilité des libéraux exerçant en nom propre

Pour les professionnels de santé relevant du régime micro BNC, et dont les gains annuels ne dépassent pas 32 000 euros, il suffit de tenir un livre de recettes. Le professionnel n’a pas besoin de tenir sa comptabilité.

Pour les praticiens en nom propre qui dépassent le seuil de revenus de 32 000 euros par an, ou qui ont choisi par eux-mêmes de se soumettre au régime de la déclaration contrôlée, il est indispensable de tenir une comptabilité de trésorerie. Cela consiste à tenir un livre journal des recettes et des dépenses, ainsi qu’un registre des immobilisations et des amortissements. Toutefois, les médecins peuvent aussi opter pour une comptabilité « créances-dettes ». Ils ont alors besoin d’établir un rapprochement bancaire en fin d’année.

Comptabilité des SEL

Les praticiens ayant choisi d’établir une société doivent tenir une comptabilité très complète de type « créances-dettes » et d’établir des comptes annuels. Bref, ils doivent respecter les règles de la comptabilité commerciale.

En voici les principes généraux :

- C’est le dirigeant (ex : gérant de la SELARL ou président de la SELAS) qui doit organiser la comptabilité de la société et présenter les comptes annuels. Il doit veiller à la régularité et la sincérité de la comptabilité.

- Un manuel comptable doit être rédigé, et contenir : l’organisation globale de l’entreprise, l’organisation du service comptable et les intervenants, les processus et systèmes comptables utilisés, ainsi que les méthodes d’établissement des comptes annuels.

- Deux livres comptables doivent être tenus, c’est-à-dire le livre journal (unique ou centralisateur) qui présente de manière chronologique les mouvements affectant le patrimoine de l’entreprise, et le grand-livre qui présente les mêmes informations, mais en suivant le plan comptable professionnel de l’entreprise.

- Un inventaire annuel est obligatoire, et cela implique de nombreuses opérations : inventaire et évaluation des stocks, recensement des dotations en amortissement, vérification des comptes tiers et des risques encourus le cas échéant, divers ajustements, etc.

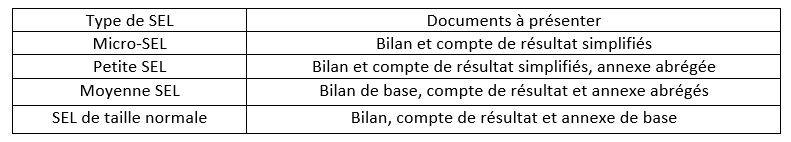

Par ailleurs, chaque SEL devrait présenter en fin d’exercice un bilan comptable, un compte de résultat et une annexe. Toutefois, les micro-SEL et petites SEL peuvent fournir des documents comptables simplifiés, et sont généralement dispensés de l’annexe. Dans les détails, voici les états financiers à présenter à la clôture d’un exercice comptable :

La tenue de la comptabilité d’une SEL est bien plus complexe que la comptabilité de trésorerie d’un praticien qui s’installe en nom propre. Afin de s’assurer que le suivi et les écritures comptables sont bien conformes aux normes existantes, il est plus intéressant de s’adresser à un cabinet comptable spécialisé dans les activités libérales.

Les spécificités comptables des professionnels de santé libéraux

Selon le contexte d’exercice de la profession, le praticien libéral peut être amené à traiter certaines particularités dans sa comptabilité.

Dépenses ordinaires et amortissements

Le petit matériel dont le montant ne dépasse pas 500 euros peut être inscrit dans le compte des petits outillages. Les meubles qui constituent un élément du patrimoine professionnel, pour leur part, devraient être immobilisés. En principe, tout matériel dont la durée de vie excède un an rentre dans cette catégorie. Toutefois, il existe une distinction concernant le mobilier :

- Les « meubles meublants » qui servent directement à la pratique de la profession (ex : tabouret de consultation, fauteuil de dentiste, etc.) doivent toujours être amortis ;

- Le renouvellement complet du mobilier (ex : l’ensemble des chaises de la salle d’attente) doit toujours être amorti ;

- Le mobilier ordinaire (ex : bureau du médecin) peut être inscrit dans les dépenses de l’année même si sa valeur dépasse 500 €.

Les honoraires dus à un remplaçant représentent des dépenses déductibles, et doivent faire l’objet d’une déclaration DAS-2.

Les dépenses mixtes

Ce type de dépense existe surtout lorsque le cabinet du professionnel se situe dans son domicile. Dans ce cas, il y a une part privée et une part professionnelle pour différents postes de dépense :

- Frais de locaux (loyer, électricité, taxe foncière, etc.)

- Frais de voiture : cette dépense n’est pas limitée aux seules visites chez les patients, mais comprend aussi les déplacements professionnels divers (achat de matériel, participation aux congrès, etc.)

- Frais de personnel, dans le cas où le praticien emploie une même femme de ménage pour son logement et son cabinet, par exemple.

Les dépenses mixtes sont souvent difficiles à évaluer, pensez à prendre conseil auprès d’un expert-comptable afin de les apprécier judicieusement.

La collecte de TVA

En général, le professionnel de santé ne perçoit pas et ne récupère pas de TVA. Les actes médicaux susceptibles d’être remboursés par l’Assurance maladie ne doivent pas faire l’objet de collecte de TVA, mais les autres types d’actes peuvent donner lieu à une collecte, notamment :

- Les opérations chirurgicales à pure visée esthétique ;

- Les animations rémunérées de séminaires ;

- Les droits d’auteur ;

- Les conseils rémunérés sur des produits non médicamenteux ;

- La vente de médicaments ;

- L’expertise auprès de tribunaux.

Cotisations sociales et fiscalité du professionnel de santé

La fiscalité du professionnel libéral de la santé dépend de son statut.

Régime du micro BNC

Les médecins et professionnels de santé dont les revenus annuels n’excèdent pas 32 000 euros bénéficient d’un régime forfaitaire. Ils doivent remplir la déclaration n°2042C pour renseigner leurs honoraires, et n’ont pas besoin de fournir une liasse fiscale. Le médecin en BNC bénéficie par ailleurs d’un abattement de 34 % sur ses revenus avant l’application de l’impôt.

Les professionnels dont les revenus dépassent le seuil de 32 000 euros ne peuvent plus bénéficier de cet abattement. Les impôts sont calculés suivant un barème progressif. Les déclarations doivent être effectuées sur le formulaire n°2035.

Régime de l’impôt sur les sociétés (IS)

Les différentes formes de SEL sont soumises à ce régime, car elles sont considérées comme des sociétés faisant du bénéfice professionnel. Le taux d’imposition normal est de 33,33 %. Le professionnel de santé doit déclarer le salaire mensuel, qui sera imposable. En revanche, la rémunération du dirigeant peut être déduite.

Les SELURL ne sont pas obligatoirement soumises au régime de l’IS, elles peuvent opter pour le régime de l’impôt sur les revenus (IR).

Par ailleurs, notons que les pharmaciens sont soumis au régime des bénéfices industriels et commerciaux (BIC), avec des bénéfices soumis au barème progressif de l’IR.

Les exonérations

Les professionnels de santé ayant adhéré à une Association de gestion agréée (AGA) peuvent bénéficier de plusieurs exonérations :

- Exemption de la majoration de 25 % des revenus ;

- Réduction du délai de reprise fiscale à 2 années au lieu de 3 années ;

- Déduction du salaire versé au conjoint.

Par ailleurs, pour les médecins généralistes, il existe des exonérations et abattements pour certains cas :

- Les médecins inscrits à la Permanence des soins ambulatoires (PDSA) peuvent bénéficier d’une défiscalisation des revenus issus de cette permanence des soins, à hauteur de 60 jours par an ;

- Les médecins exerçant dans une zone de revitalisation rurale (ZRR) bénéficient d’une exonération temporaire sur les impôts et les cotisations sociales, ceci concerne uniquement les cabinets ouverts avant le 31 décembre 2020 ;

- Les médecins conventionnés du secteur 1 peuvent bénéficier d’un abattement de 3 % sur les recettes conventionnelles ainsi que de l’ensemble des frais du groupe III. Toutefois, cet abattement n’est pas cumulable avec la non-majoration de 25 %, le praticien doit choisir.

Les cotisations sociales

Le médecin doit payer plusieurs cotisations syndicales obligatoires :

- La cotisation au Conseil de l’ordre des médecins ;

- La contribution aux unions professionnelles ;

- La contribution pour la formation professionnelle.

Comme tout le monde, il doit payer à l’Urssaf ses allocations familiales, la CSG (Contribution sociale généralisée) et la CRDS (Contribution au remboursement de la dette sociale). Pour ses salariés, il doit s’acquitter des charges sociales à l’Urssaf et aux Assedic.

Dès le début de son activité libérale, le médecin devrait établir un prévisionnel des charges sociales. Pour ce faire, il peut s’adresser à un cabinet d’expertise-comptable. Un spécialiste des chiffres peut par ailleurs aider le praticien à monter l’ensemble du projet d’installation d’un cabinet.

Pendant son activité, il peut demander aux experts-comptables de le conseiller dans sa comptabilité, réaliser ses états financiers ou effectuer ses déclarations fiscales et sociales. S’adresser à un spécialiste représente un gage du respect des normes comptables, grâce à la déontologie de l’expert. Les autres professions de la santé, comme les infirmiers ou autres professionnels paramédicaux, ont également intérêt à recourir à un service d’expertise-comptable. Ce, afin de pouvoir se consacrer pleinement à leur activité tout en respectant les règles en vigueur, et ainsi éviter l’éventuelle intervention d’un commissaire aux comptes, surtout pour les SEL de taille normale.